近日,由交通银行太平洋信用卡中心举办的“大咖说”交流分享会在上海圆满落幕。融慧金科CEO王劲博士、融慧金科AI Lab负责人张凯博士荣幸受邀,来到交通银行太平洋信用卡中心就“大数据实现信贷量化风控的原则与实战”主题进行深入交流探讨。

这是继去年11月首次走进交通银行参与专题分享之后,融慧金科第二次受邀走进交行,现场吸引了交通银行太平洋信用卡中心多个部门共百余名人员参加,引发了热烈讨论。

融慧金科CEO王劲

王劲基于专业的风险管理理念及美国运通17年的风险管理实战经验,提炼出信贷量化风控的原则和实际操作方法,覆盖的范围包括数据选择和运用、模型架构、风控动态管理的核心方法等内容,进行了专业的分享。

融慧金科AI Lab负责人张凯博士

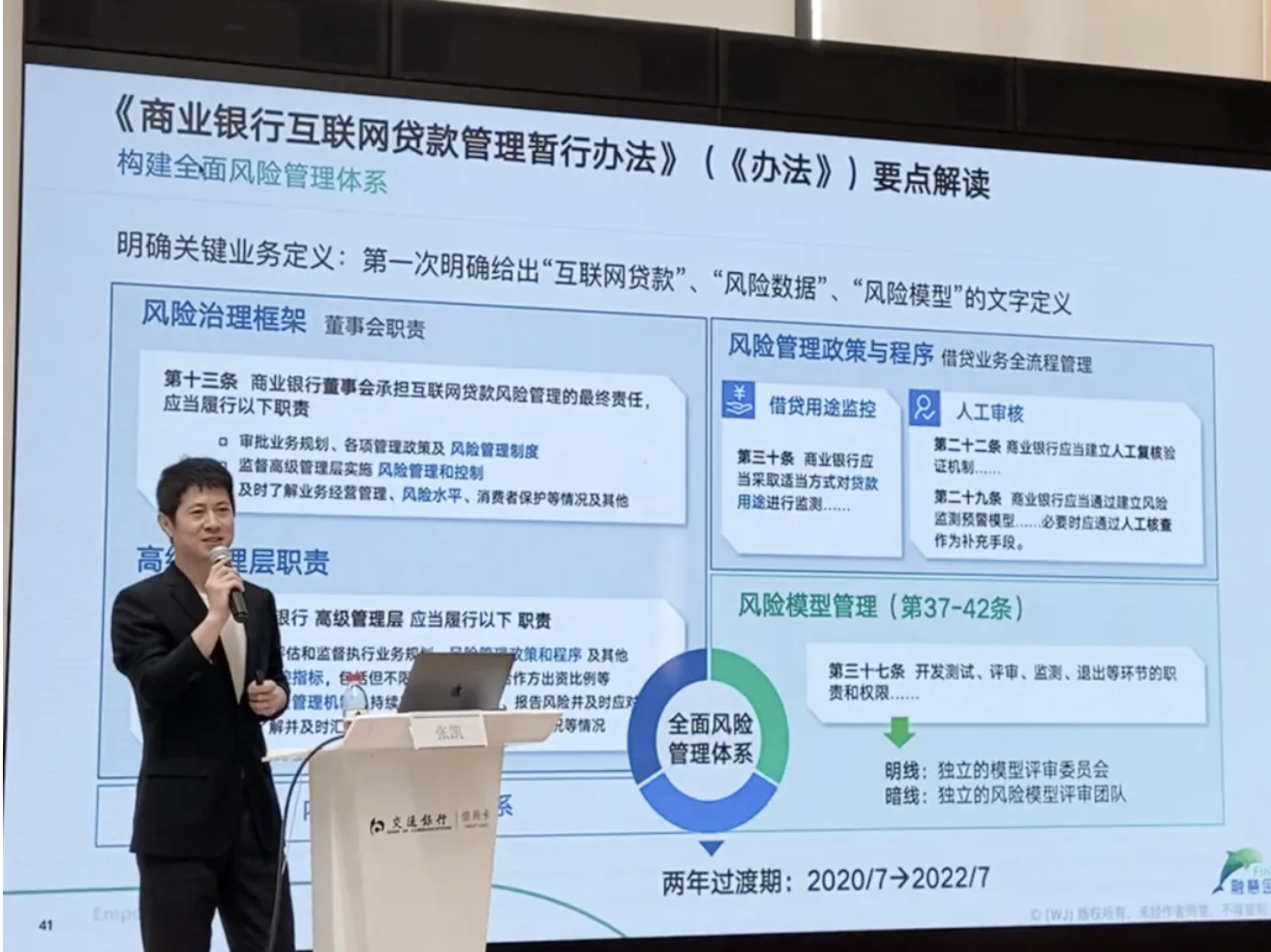

融慧金科AI Lab负责人张凯博士则结合多年在美国运通的实战经验,对国内多项监管政策进行了详细梳理和要点解读,总结了模型风险管理的发展趋势,并在模型有效性、稳定性监控和行内模型资产管理,模型生命周期管理等方面清晰地给出了建设性的建议。

信贷管理的“五”大原则

基于多年在信贷管理风险中所沉淀的专业知识和经验,王劲总结出了信贷管理的五大原则,即平衡风险和回报、计划在前、利用概率去管理、开发使用管理信息、明确风险管理责任。他指出,大数据和人工智能的运用离不开利用概率去管理和开发使用管理信息这两大原则的支撑。

概括来讲,之所以要利用概率去管理是因为有大量客户小额贷款,只有充分科学地利用数据、计量模型来决策,才能做好风险管理。

而用好概率还需要具备三个必要条件:一是建模专家必须具备扎实的专业技术和丰富的跨周期建模实践经验,同时要对业务有深刻的理解和认知;二是具备高覆盖率、高质量、强相关、合法合规等特性的数据和信息;三是具备集速度、效率、可靠、安全于一体的模型决策系统。

“根据以往的沟通交流,我发现大家其实并没有形成体系化的思维和前瞻性的思考”,对此,王劲建议使用管理信息系统(MIS)来辅助决策,并从P&L MIS、运营MIS、风险MIS三大方向详细介绍了MIS的价值及对企业未来发展的积极影响。在他看来,准备及时的管理信息系统(MIS)可以帮助管理层更好地作决策。

大数据模型风险管理的必要性

王劲表示,风险管理中最重要的就是对数据的把控,思考数据的生命周期。从对业务产品和客户的选择、内外部数据的盘点、数据选择原则和条件的建立、数据分析和引入到对数据的实时监控,实际上形成了一个大数据战略闭环。

“而引入大数据的价值路径在于通过数据层,上升到加工层、集成层、解决方案层,最后输出给持牌的金融机构。”

根据一份麦肯锡的报告统计,金融机构使用的模型个数正以每年10%-25%的速度增加。而且很多金融机构目前已经进入多模型共存阶段。在此背景下,对于模型风险管理的必要性也逐渐显现。

王劲强调,如果基于有缺陷或误用的模型输出进行决策将会造成不良后果,并列举了几则因模型风险引起损失的案例:

1998年长期资本管理公司(LTCM)由于交易策略模型中的一个小错误,导致杠杆被放大了几个数量级,最终造成公司倒闭;2012年摩根大通(JP Morgan Chase)因一个错误的VaR模型造成了62亿美元的交易损失;次贷危机期间,因模型对市场波动性做出的假设没有被及时调整,最终引发金融危机。

由此可见,模型管理不善可能导致财务损失、业务和战略决策偏差、银行声誉损害,也可能会带来监管风险,甚至会受到监管处罚等。

在王劲看来,模型风险管理在未来五年内将成为金融监管最重要的关注点之一。

此外,他也客观地指出了模型风险管理确实存在的一些难点,比如怎样做好模型迭代、如何做好模型监控和预警、如何对模型全生命周期管理等。如果这些问题都能得以解决,机构必将实现降本增效,大幅提升资产质量。

模型风险管理体系的建设与思考

近两年国内金融监管日益趋严,《商业银行互联网贷款管理暂行办法》(以下简称《办法》)《关于进一步规范银行互联网贷款业务的通知》《消费金融公司监管评级办法(试行)》等多项政策密集落地。张凯指出,《办法》的出台弥补了互联网贷款监管制度的空白,第一次明确给出“互联网贷款”、“风险数据”、“风险模型”的文字定义,以及对金融机构的风险模型管理提出了重要要求。

强监管下,银行机构必须建立一套企业级的模型风险管理框架和体系,做到模型的可追溯、可解释,遇到内部审核和外部监管检查时才能有据可依。

基于融慧金科多年在模型风险管理领域的深入研究和探索实践,张凯清晰地给出了企业级模型风险管理的解决方案与思路。他表示,只有成熟完善的产品体系架构才能保证银行机构做到降本增效,做好客户管理和抵御各种业务风险。不仅如此,要做好模型风险管理,需要团队具备数据科学和统计分析方面的专业知识,更需要具备对业务流程和风险管理的复合经验。

在国家金融监管趋严及银行业全面数字化背景下,机构对模型的需求将越来越大。那么,如何通过大数据、算法和模型等先进的技术和工具,大幅度降低金融服务的成本,最终帮助机构实现风险和收益的平衡,将是我们未来着力思考和发展的重点。